[原创]“外汇进阶”-----五月份有哪些品种有逃不过的魔咒加身?

文 | 海角摘录

股票连跌行情,就算是反弹了亦不可轻易相信,你以为人家是浪子回头金不换,或许他们不过是再次上演老乡别跑的把戏。

就在欧美齐刷刷创新高的时候,中国A股不留情面的刷刷新底线,按照这种行情继续跌下来,之前那些说咱们上市公司估值贵的打嘴炮估计也没话说了,一些公司是真跌出了“投机”价值。

回想近一个月,感觉有点意思,我在大盘失守120日线的时候感慨地写下:

大盘四连跳皆因“人民的名义”?

在大盘开始超跌反弹的时候写下: 熊市里很多人都去了这里找寻安慰

而前两天大盘顺势攻下250日线砌起的城池之后,又创了年内新低,要说最近要召开一带一路峰会,应该做个面子工程维稳一下,但是不知为何,不知道是管理层自己撕下脸皮,还是各路资金生拉硬扯,总之,小散没有活路。 这种市场行情下,大家都念叨起了"五穷六绝七翻身",据说还有数据支撑。 当然了数据统计有时候成为真理,但有的时候却很容易成为玩笑。但你最后都要重视这些数据统计,就好像A股的各种招商魔咒、大姨妈魔咒、“4·19”魔咒、“五穷六绝”魔咒、“降息降准”魔咒、“八八”魔咒、“IPO”魔咒、“逢大赛(奥运会世界杯这些)必跌”魔咒、中石化魔咒......你要是不遵守,保准你吃不了兜着走。 今天的内容分为: 01 A股魔咒

02 黄金白银魔咒

A股的魔咒

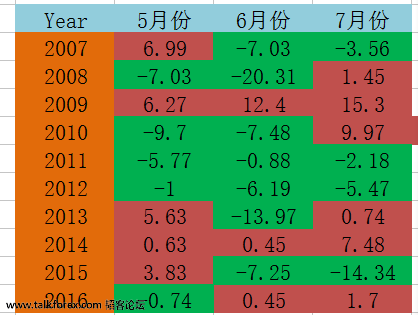

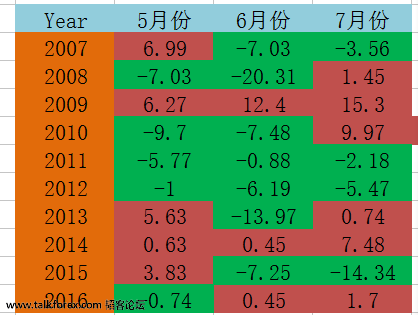

让我们先回顾一下这几个月A股的运行情况。 3月份以来市场启动纠偏性反弹,但主要以存量资金博弈形成,没有大资金流入的反弹必定是死路一条,4月中下旬之后,市场呈现缩量滞涨格局,此时搭配了各种政策监管,市场走出了“你越骂刘市场就跌得越厉害”的中国特色行情,加之经济改善势头减弱、通胀没有回落,货币政策悄悄“收紧”,市场资金大举撤离,市场出现崩塌式调整。 这不禁让人在心理暗自惊奇,传说中的“五穷六绝七翻身”原来就是这个样子!什么意思呢?就是每到5月就开始跌,6月开始大跌,7月会起死回生。 抛去今年特殊的基本面(比如监管层喊话式监管、金融去杠杆、金融反腐深化、货币政策趋紧等等因素,这些因素基本可以解释今年的下跌),我们来探讨一下,这个A股劳动人民总结出来的“五穷六绝七翻身”究竟有没有几分道理。 “五穷六绝七翻身”算是舶来品,在华尔街有句股市谚语“Sell in May and go away”,即5月清仓离场,大概就是原型。不过结合今年美股牛市的表现来说,这句谚语是不是就要失效? 数据往往最真实,我去查了相关的资料,发现在过去的十年中,“五穷”不该当真,因为过去十年5月上涨居多(十年有6年上涨4年下跌、最近三年上证指数5月份均上涨,分别上涨3.83%、0.63%、5.63%。下跌的4年分别为2012年、2011年、2010年、2008年,跌幅都在10%以内。) 当然了,其实看次数的话根本说明不了什么,但是如果看累积幅度的话,或许还真有那么点玄乎。而且加之投资市场上,往往亏损的痛苦比盈利的幸福还要令人印象深刻,所以久而久之,“五穷六绝七翻身”反而被强化了。 从上图可以明显地看出,过去十年大盘(上证)在6、7月份的表现倒是“六绝七翻身” 的说法,近十年来的上证指数涨幅,6月是比较危险的月份,十年里4年上涨6年下跌。 例如,2007年6月上证指数大跌7.03%、2008年6月大跌20.31%、2010年6月大跌7.48%!去年6月份发生的股灾相信大家还历历在目,去年6月上证指数下跌7.25%。(我觉得单单回想起这些数字,股民心中的阴影面积瞬间就大了起来) 而7月份在过去十年的历史中平均涨幅为2.64%,和其他月份相比表现较好,十年有6年上涨4年下跌,说“七翻身”也不为过。 或许结合大盘即将反弹的行情,5月的反弹只是泡沫,六月就会破碎,不过七月又是好时节。总之,今年上半年跌的越肥嫩,下半年的空间也就越大。 为什么会出现这种有那么几分模糊道理的东西呢?历史的相似一定是内在有某些因素在共振—— 一是年初的时候都会有一波春季躁动的行情,毕竟要展望未来,政策新发,至今充裕,经济数据空窗,而5月之后,市场就要面临考核了,一方面要年中考核,如果市场上半年变现不好,这为下半年又埋下了隐患。今年比较特殊,还要加上政治层面的因素还要多一些。

二是5月处中国政策周期的淡季,1-2 月地方召开“两会”、部委召开年度工作会议,3 月召开全国“两会”,10-11 月召开中共全会、12 月召开中央经济工作会议。我们时常听到的维稳行情就是这个时候派上用场。

三是临近年底机构排名博弈激烈,排名靠后的机构都欲在短期实现弯道超额,这也利于提振市场风险偏好。而两种市场风险偏好就相对要低一点。

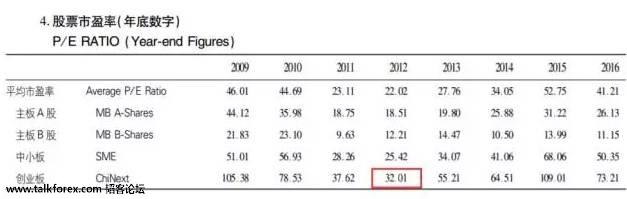

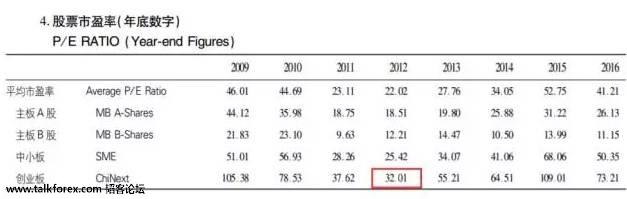

历史总是相似的,贴上一张搞笑图。 要说大盘下面的空间究竟有多少,这个真的不好说,“熊市不言底”。不过不管怎么样也跌不到上一波牛市的起点——,然后你还可以以创业板为一个参考指标。有的人说这是历史大底,他们的原因是估值: 从估值看,沪深300目前只有11.3倍市盈率,这个估值也是比较低的,无论是和A股过去相比还是和海外市场相比,11倍的估值都是非常低的。该指标历史最低跌到11倍,平均20倍左右,高点大概是40多倍,因此大盘即使继续奔,幅度也不会大。 再来看看创业板,一般可以把创业板看做一个指标。创业板在2012年底创了最低的整体市盈率,而2012年当年创业板全年震荡,最低点位为585点。而目前,经过这一轮下跌,创业板的估值已经从70下降到了50,其他的你就自己判断吧。 牛市往往比你想的牛,熊市往往比你想的凶。你拿估值做安全垫无可厚非,但是市场上出现的一元股和众多破净、破发股告诉你残酷的真相,所谓的安全垫不过是心理安慰。 我主要做外汇,但如果你非要问我6月份股票怎么操作,我只能说6月份的市场还是两个字——震荡。这种行情下你绝对不可以满仓,实在管不住手就盯住了存量资金喜欢搞的板块,比如千年大计之类的,管的住手的就抱好业绩优良的超跌成长股和绩优股。 而且你还得跑得快,还得学会用仓位降低自己的成本。我觉得熊市能活下来,真的很锻炼人。 黄金、白银的魔咒

除了咱们的A股五六月份有稍微明显的规律,其实外汇中的黄金白银也有着类似的魔咒。当然了,用魔咒两个字太夸张,说是巧合又难以让人信服。 有的人说,或许正是如我在最中肯的看法 炮声一响 黄金并不一定万两

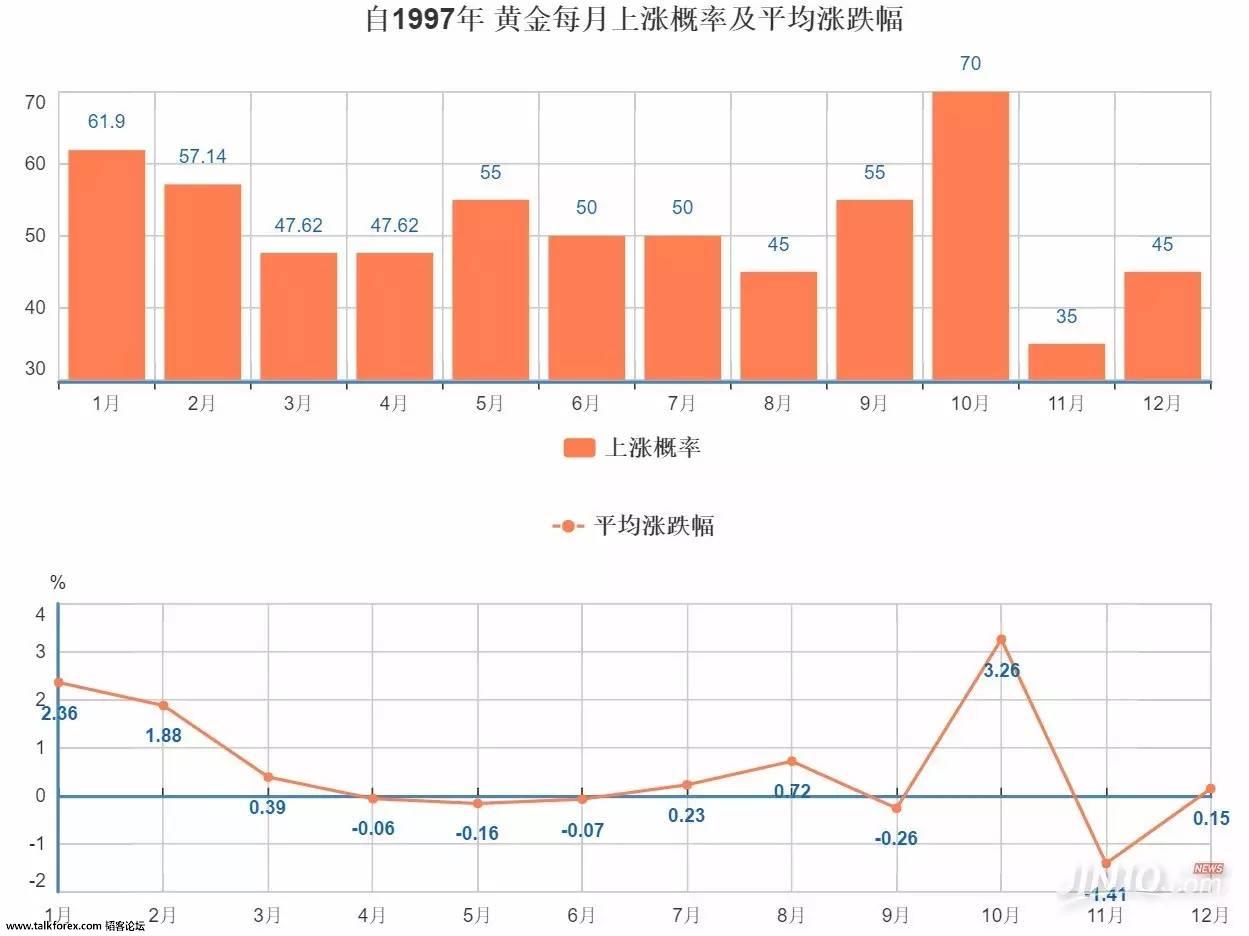

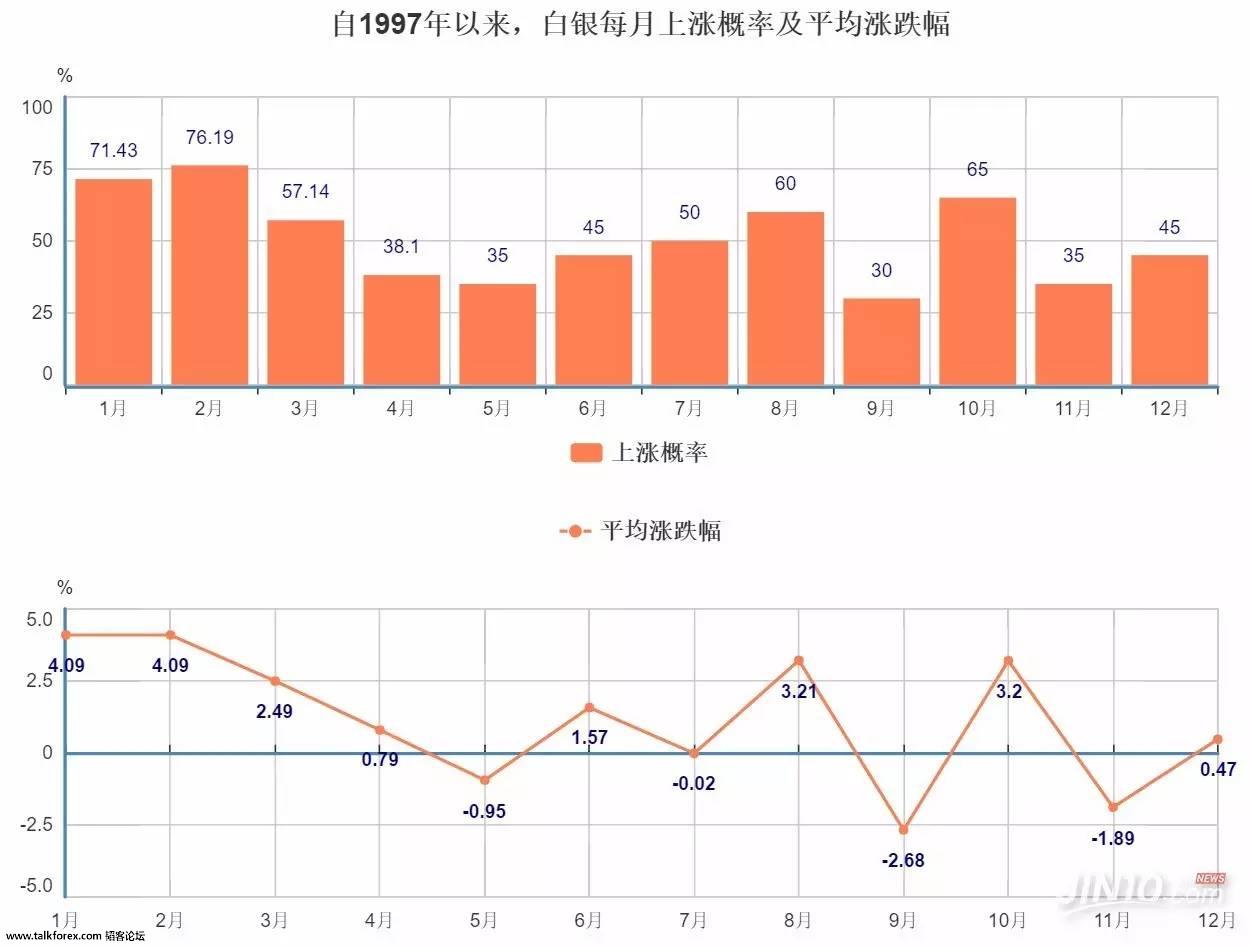

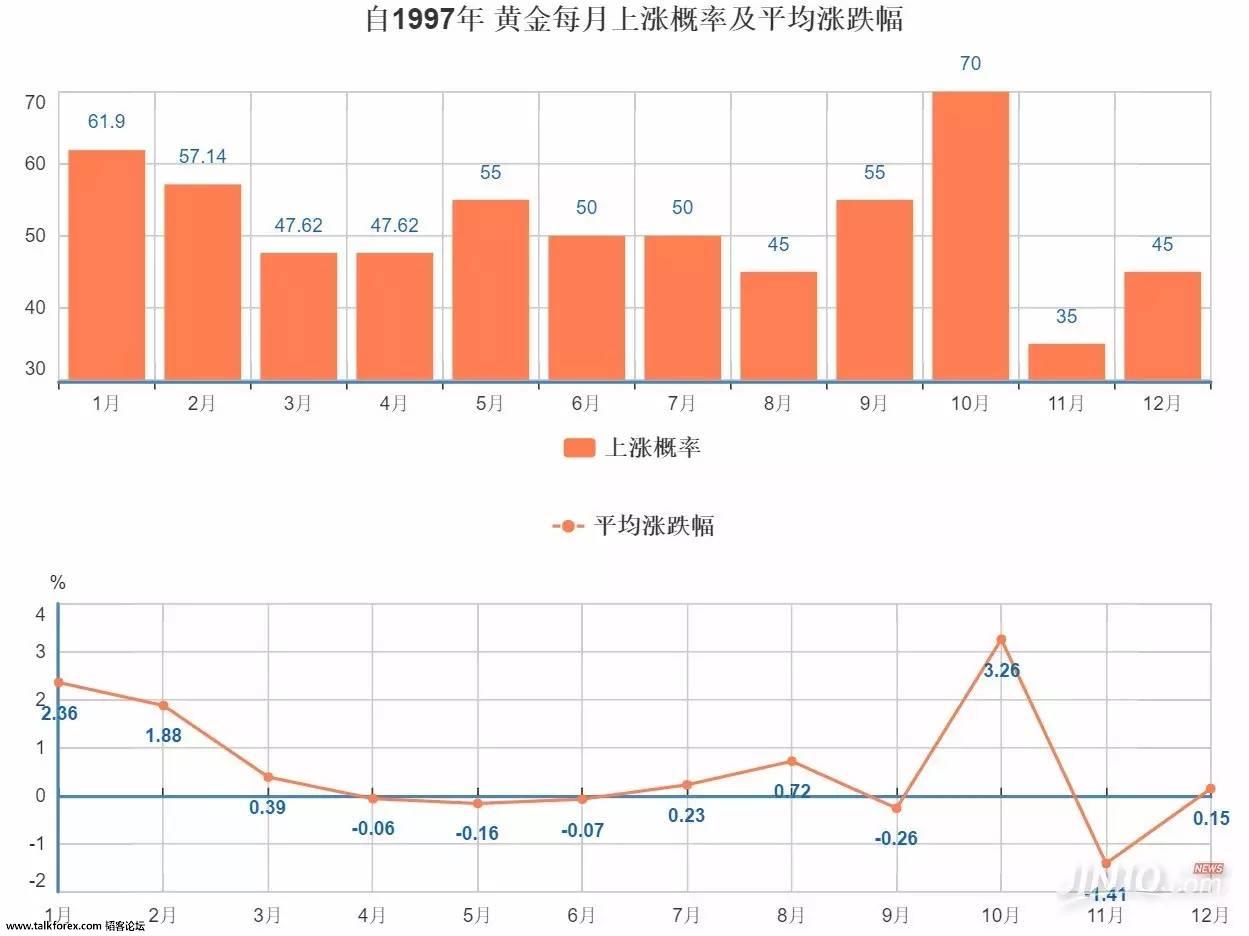

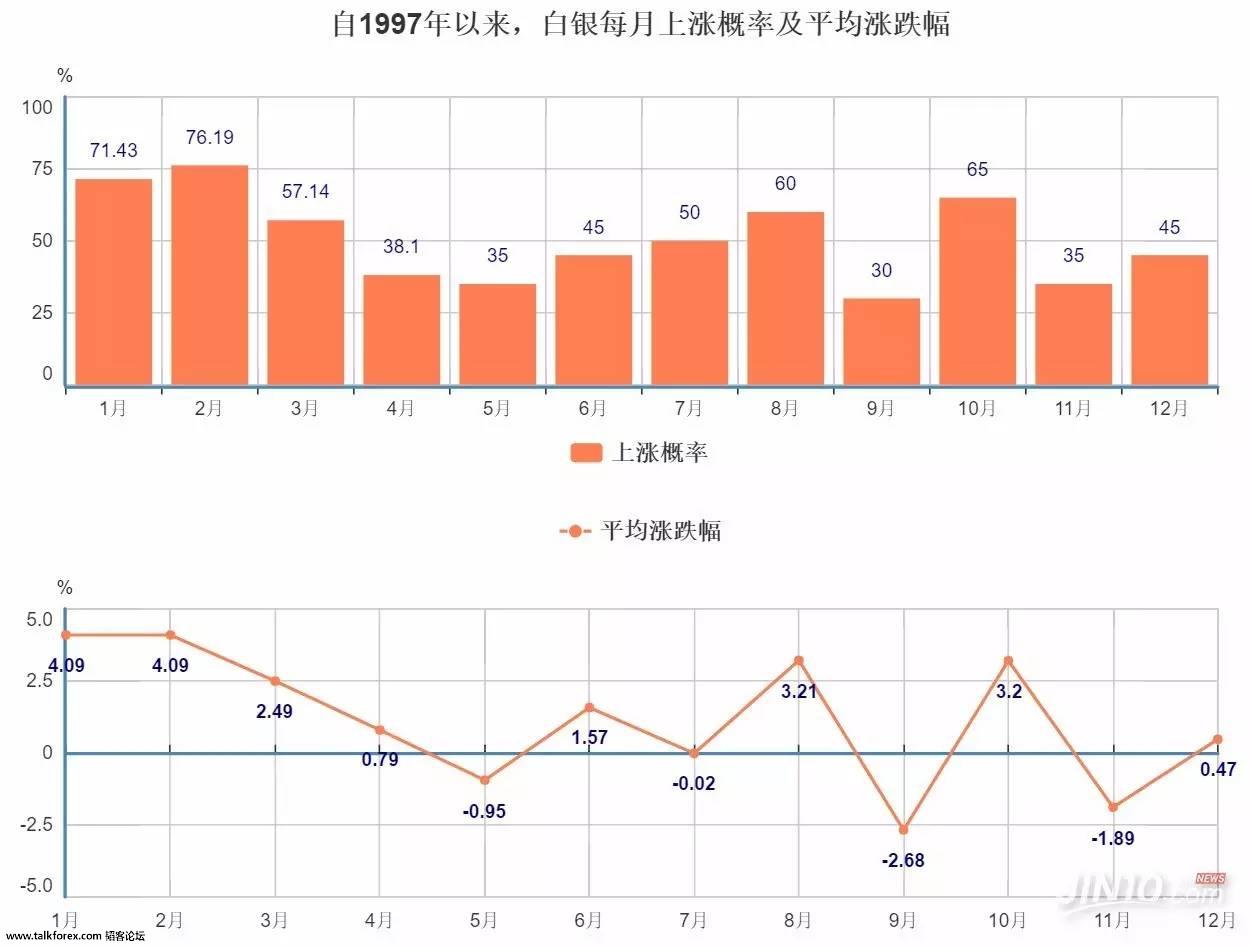

中说的原因才能解释黄金的下跌,但是这毕竟只是今年的一个具体背景,如果我们把时间框架拉长,反而能看出一些端倪来,所以还是让咱们用数据说话。 先来看看白银,这张图统计的期间是过去21年,相比于本文前半部分的A股统计要让人信服的多。从上图可以看见,每年的5月、9月和11月白银上涨的概率最小。而年初的时候是做多的好时节。 如果你回顾白银近几年行情可以发现,自2010年以来,无论是处于贵金属牛市还是熊市,白银都大概率在5月走出下跌行情,仅有2015年,由于美联储加息预期推迟导致白银小幅上涨出现了例外。 由此得出结论:白银的最佳做多时机为2月份,最佳做空时机为9月份。 再来看看黄金,从1997年以来,10月份黄金的上涨概率最大,高达70%,除了10月还年初的一段时间,和白银相似,这里面也是有着共振效应——年末的风险偏好以及黄金需求增加等。 由此得出结论:黄金的最佳做多时机为10月份,最佳做空时机为11月份。当然了结合白银的两个结论只是一个笼统的数据,遇上英国脱欧、特朗普上台这种黑天鹅行情,你也只能祈求不要让自己做个过山车心跳都被吓出来了。 6.jpg

6.jpg 5.jpg

5.jpg 4.jpg

4.jpg 3.jpg

3.jpg 2.png

2.png 1.jpg

1.jpg

在大盘开始超跌反弹的时候写下: 熊市里很多人都去了这里找寻安慰

而前两天大盘顺势攻下250日线砌起的城池之后,又创了年内新低,要说最近要召开一带一路峰会,应该做个面子工程维稳一下,但是不知为何,不知道是管理层自己撕下脸皮,还是各路资金生拉硬扯,总之,小散没有活路。 这种市场行情下,大家都念叨起了"五穷六绝七翻身",据说还有数据支撑。 当然了数据统计有时候成为真理,但有的时候却很容易成为玩笑。但你最后都要重视这些数据统计,就好像A股的各种招商魔咒、大姨妈魔咒、“4·19”魔咒、“五穷六绝”魔咒、“降息降准”魔咒、“八八”魔咒、“IPO”魔咒、“逢大赛(奥运会世界杯这些)必跌”魔咒、中石化魔咒......你要是不遵守,保准你吃不了兜着走。 今天的内容分为: 01 A股魔咒

02 黄金白银魔咒

A股的魔咒

让我们先回顾一下这几个月A股的运行情况。 3月份以来市场启动纠偏性反弹,但主要以存量资金博弈形成,没有大资金流入的反弹必定是死路一条,4月中下旬之后,市场呈现缩量滞涨格局,此时搭配了各种政策监管,市场走出了“你越骂刘市场就跌得越厉害”的中国特色行情,加之经济改善势头减弱、通胀没有回落,货币政策悄悄“收紧”,市场资金大举撤离,市场出现崩塌式调整。 这不禁让人在心理暗自惊奇,传说中的“五穷六绝七翻身”原来就是这个样子!什么意思呢?就是每到5月就开始跌,6月开始大跌,7月会起死回生。 抛去今年特殊的基本面(比如监管层喊话式监管、金融去杠杆、金融反腐深化、货币政策趋紧等等因素,这些因素基本可以解释今年的下跌),我们来探讨一下,这个A股劳动人民总结出来的“五穷六绝七翻身”究竟有没有几分道理。 “五穷六绝七翻身”算是舶来品,在华尔街有句股市谚语“Sell in May and go away”,即5月清仓离场,大概就是原型。不过结合今年美股牛市的表现来说,这句谚语是不是就要失效? 数据往往最真实,我去查了相关的资料,发现在过去的十年中,“五穷”不该当真,因为过去十年5月上涨居多(十年有6年上涨4年下跌、最近三年上证指数5月份均上涨,分别上涨3.83%、0.63%、5.63%。下跌的4年分别为2012年、2011年、2010年、2008年,跌幅都在10%以内。) 当然了,其实看次数的话根本说明不了什么,但是如果看累积幅度的话,或许还真有那么点玄乎。而且加之投资市场上,往往亏损的痛苦比盈利的幸福还要令人印象深刻,所以久而久之,“五穷六绝七翻身”反而被强化了。 从上图可以明显地看出,过去十年大盘(上证)在6、7月份的表现倒是“六绝七翻身” 的说法,近十年来的上证指数涨幅,6月是比较危险的月份,十年里4年上涨6年下跌。 例如,2007年6月上证指数大跌7.03%、2008年6月大跌20.31%、2010年6月大跌7.48%!去年6月份发生的股灾相信大家还历历在目,去年6月上证指数下跌7.25%。(我觉得单单回想起这些数字,股民心中的阴影面积瞬间就大了起来) 而7月份在过去十年的历史中平均涨幅为2.64%,和其他月份相比表现较好,十年有6年上涨4年下跌,说“七翻身”也不为过。 或许结合大盘即将反弹的行情,5月的反弹只是泡沫,六月就会破碎,不过七月又是好时节。总之,今年上半年跌的越肥嫩,下半年的空间也就越大。 为什么会出现这种有那么几分模糊道理的东西呢?历史的相似一定是内在有某些因素在共振—— 一是年初的时候都会有一波春季躁动的行情,毕竟要展望未来,政策新发,至今充裕,经济数据空窗,而5月之后,市场就要面临考核了,一方面要年中考核,如果市场上半年变现不好,这为下半年又埋下了隐患。今年比较特殊,还要加上政治层面的因素还要多一些。

二是5月处中国政策周期的淡季,1-2 月地方召开“两会”、部委召开年度工作会议,3 月召开全国“两会”,10-11 月召开中共全会、12 月召开中央经济工作会议。我们时常听到的维稳行情就是这个时候派上用场。

三是临近年底机构排名博弈激烈,排名靠后的机构都欲在短期实现弯道超额,这也利于提振市场风险偏好。而两种市场风险偏好就相对要低一点。

历史总是相似的,贴上一张搞笑图。 要说大盘下面的空间究竟有多少,这个真的不好说,“熊市不言底”。不过不管怎么样也跌不到上一波牛市的起点——,然后你还可以以创业板为一个参考指标。有的人说这是历史大底,他们的原因是估值: 从估值看,沪深300目前只有11.3倍市盈率,这个估值也是比较低的,无论是和A股过去相比还是和海外市场相比,11倍的估值都是非常低的。该指标历史最低跌到11倍,平均20倍左右,高点大概是40多倍,因此大盘即使继续奔,幅度也不会大。 再来看看创业板,一般可以把创业板看做一个指标。创业板在2012年底创了最低的整体市盈率,而2012年当年创业板全年震荡,最低点位为585点。而目前,经过这一轮下跌,创业板的估值已经从70下降到了50,其他的你就自己判断吧。 牛市往往比你想的牛,熊市往往比你想的凶。你拿估值做安全垫无可厚非,但是市场上出现的一元股和众多破净、破发股告诉你残酷的真相,所谓的安全垫不过是心理安慰。 我主要做外汇,但如果你非要问我6月份股票怎么操作,我只能说6月份的市场还是两个字——震荡。这种行情下你绝对不可以满仓,实在管不住手就盯住了存量资金喜欢搞的板块,比如千年大计之类的,管的住手的就抱好业绩优良的超跌成长股和绩优股。 而且你还得跑得快,还得学会用仓位降低自己的成本。我觉得熊市能活下来,真的很锻炼人。 黄金、白银的魔咒

除了咱们的A股五六月份有稍微明显的规律,其实外汇中的黄金白银也有着类似的魔咒。当然了,用魔咒两个字太夸张,说是巧合又难以让人信服。 有的人说,或许正是如我在最中肯的看法 炮声一响 黄金并不一定万两

中说的原因才能解释黄金的下跌,但是这毕竟只是今年的一个具体背景,如果我们把时间框架拉长,反而能看出一些端倪来,所以还是让咱们用数据说话。 先来看看白银,这张图统计的期间是过去21年,相比于本文前半部分的A股统计要让人信服的多。从上图可以看见,每年的5月、9月和11月白银上涨的概率最小。而年初的时候是做多的好时节。 如果你回顾白银近几年行情可以发现,自2010年以来,无论是处于贵金属牛市还是熊市,白银都大概率在5月走出下跌行情,仅有2015年,由于美联储加息预期推迟导致白银小幅上涨出现了例外。 由此得出结论:白银的最佳做多时机为2月份,最佳做空时机为9月份。 再来看看黄金,从1997年以来,10月份黄金的上涨概率最大,高达70%,除了10月还年初的一段时间,和白银相似,这里面也是有着共振效应——年末的风险偏好以及黄金需求增加等。 由此得出结论:黄金的最佳做多时机为10月份,最佳做空时机为11月份。当然了结合白银的两个结论只是一个笼统的数据,遇上英国脱欧、特朗普上台这种黑天鹅行情,你也只能祈求不要让自己做个过山车心跳都被吓出来了。

6.jpg

6.jpg 5.jpg

5.jpg 4.jpg

4.jpg 3.jpg

3.jpg 2.png

2.png 1.jpg

1.jpg发表于:2017-05-15 09:07只看该作者

2楼

翠花,直接上茶吧!